便利なオンライン契約

人気オプションを集めたオンライン・ショップ専用商品満載 ECサイトはこちら

第263号 海外子会社管理責任に関する創業者に対する株主代表訴訟の意義とは

~ユニバーサルエンターテインメント事件の問題点~

文献番号 2022WLJCC015

青山学院大学 教授※1

弁護士法人 早稲田大学リーガル・クリニック 弁護士※2

浜辺 陽一郎

1 はじめに

今回取り上げるのは、近時の為替レートで総額約20億円を超える巨額の賠償責任が認容されたユニバーサルエンターテインメント(以下「UE社」という。)の株主代表訴訟事件の東京地裁判決※3である。しかし、被告役員の資産が海外にあり、不正に関与した者が多くいるかもしれないケースでは、複雑で難しい問題が生じる。

近時、経済活動のグローバル化に伴って役員の保有する資産の所在が日本国内に限られないようなケースが増えつつある。もとより、役員の会社に対する責任の疎明は容易ではないから、事前の保全処分も難しい。すると、役員の主要な資産が海外にある場合、どこで、どのように責任追及等の手続きをとるかについては、実務的にも難しい判断を迫られよう。まだ進行中の事件で、流動的なところもあるので、これまでの問題点を整理・解説しながら、現段階で特に気になるところについて問題提起をしてみたい。

2 事案の概要

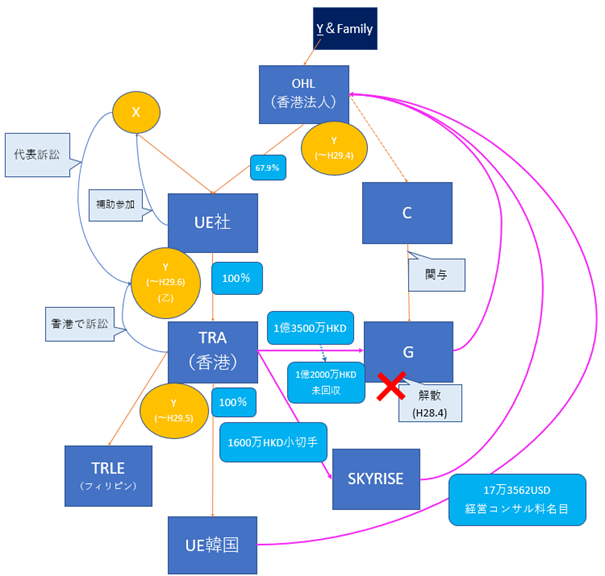

UE社は、昭和54年設立のパチスロ機及びパチンコ機並びにその周辺機器の開発、製造、販売等を行う株式会社で、東京証券取引所ジャスダック市場に上場していた。その創業者であるYは、平成29年6月に任期満了でUE社の取締役を退任するまで、UE社の代表取締役等を歴任し、海外事業統括を担当し、平成26年3月から平成29年5月まで、UE社の完全子会社である香港法人Tiger Resort Asia Limited(以下「TRA」という。)の唯一の取締役、代表者であった。また、Y及びその親族が株主である香港法人Okada Holdings Limited(以下「OHL」という。)が、Yの資産管理会社として、UE社の発行済株式総数の67.9%相当の株式を保有し、Yは平成29年4月頃までOHLの唯一の取締役であった。

UE社の株主(以下「X」という。)が、Yを相手取って株主代表訴訟を提起した。その請求原因は3点からなり、Yによる以下の本件行為1から3まで(以下「本件各行為」という。)は、UE社の取締役としての善管注意義務・忠実義務に違反するものであり、これによりTRA及びUE韓国の親会社UE社に損害が生じたというものであった。

〔1〕Yは、OHLのCに対する貸金債権(平成26年11月にOHLがCにジャンケット事業(カジノで富裕層の接待等を行う事業)に投資する目的の融資)を回収する目的等で、TRAの代表者として、平成27年3月3日、Cが関与する英国領ヴァージン諸島法人であるGoldluck Tech Limited(以下「G」という。)に対して、貸付期間を3年とし、無利息で金1億3500万香港ドルを貸し付けた(本件行為1)が、GはTRA貸付けの残額1億2000万香港ドルを返済しないまま平成28年4月30日に解散したものとみなされ、その返済は見込めず、同額の損害が生じた。

〔2〕Yは、自己の個人的な利益を図る目的で、TRAの代表者として、受取人をSKYRISE TRADING LIMITEDとする1600万香港ドルの小切手を振り出し(本件行為2)、同額の損害が生じた※4。

〔3〕Yは、UE社の海外孫会社(TRAの完全子会社Universal Entertainment Korea co .ltd、以下「UE韓国」という。)の取締役に指示をして、金融機関からの借入れによりTRAに生じた利息等相当額17万3562.23米国ドルをUE韓国に支払わせた(本件行為3)ところ、同支払は、UE韓国には何らの利益もなく、平成26年3月31日、OHLに対し、経営コンサルタント料及び依頼者との会議費用の名目での支払を強いるものであったから、これにより同額の損害が生じた※5。

Xは、平成29年9月28日、UE社の監査役らに対し提訴請求を行ったが、同監査役らは、同年11月22日頃、本件各行為については、香港の裁判所でYに対する損害賠償請求を行っている※6として、日本ではYに対する損害賠償請求を行わない旨を回答したので、Xは、平成30年3月10日、東京地裁に、Yに対し、上記に係る損害金等をUE社に支払うことを求めて本件代表訴訟を提起し、UE社はX側に補助参加した(このため、判決書本文では、UE社を「補助参加人」という)。

なお、UE社は、上記の香港での訴訟とは別に、Yの本件各行為が、UE社の取締役としての善管注意義務、忠実義務に反するもので、その調査のために調査委員会を設置することに伴って生じた費用の支払との間には相当因果関係があるとして、会社法423条1項に基づき同費用相当額の損害金の支払等を求めた。その事案で、東京地裁はUE社の請求を認容し※7、東京高裁もUE社の請求を認容すべきものとしてYの 控訴を棄却し※8、その後の上告も棄却され、上告不受理の決定もされて確定した※9。

3 本件代表訴訟に対する東京地裁判決

東京地裁は、Xの請求を全部認容し、「被告は、原告補助参加人に対し、1億3600万香港ドル及び17万3562.23米国ドル並びにこれらに対する平成30年4月17日から支払済みまで年5分の割合による金員を支払え」等とする判決を下した※10。

Yは、本件各行為への関与を否定し、部下らが勝手にやったとか、UE社の代表取締役らが後日、追認をした等として争ったほか、損害論については、TRAは香港において、UE韓国は韓国において、それぞれYに対して損害賠償請求訴訟を提起しているから、TRAやUE韓国を親会社の一部門と同視することはできず、TRA又はUE韓国に損害が生じたとしても、Yにそれと同額の損害が生じたとはいえない等と主張した※11。

これに対して、東京地裁は、UE社にあった子会社管理規程(以下「本件規程」という。)を踏まえて、Yに事前協議義務違反等の本件規程違反行為を認定し※12、本件各行為の善管注意義務違反を認めた上で、損害論については、「TRAは、香港における訴訟手続等によっても、上記損害の補填を受けて」おらず、UE韓国も「本件行為3により、本件手数料支払により支払った17万3562.23米国ドルの損害を被った」が、「韓国における訴訟手続等によっても、上記損害の補填を受けていない。」「仮にTRA及びUE韓国が一定の個別業務について補助参加人から独立して判断しているとしても、このような事情は、補助参加人にTRA又はUE韓国に生じた損害に相当する資産の減少が生じることを否定するような特段の事情には当たらない」から、「UE韓国の全株式を保有するTRAの全株式を保有する補助参加人には、TRA及びUE韓国に生じた損害の金額に相当する資産の減少が生じ、補助参加人は、これと同額の損害を被ったものと認められる」等と判断した。

4 事件の背景と問題点

(1)なぜ元社長は暴走したのか?

UE社は、平成29年6月に特別調査委員会を立ち上げ※13、同年8月29日、特別調査委員会の報告書を受領したことを発表し※14、その翌日、同委員会の調査報告書の概要(開示版)を公表した※15。同報告書(この引用中、乙とはYである。)は、「乙は、自己の意に沿わないUE及びUEグループ会社の役員及び従業員については、役員としての地位をはく奪したり、解雇したりするなど、事実上人事権を独占していた。このような状況の中、UE及びUEグループ会社の役員及び従業員の多くは、乙の指示に異論を唱えることができず、その結果、乙が独断で不正な行為を繰り返すことができた」とし、「乙は、いずれの行為でも、自己の個人的な利益を図っているものであり、公私混同も甚だしく、上場企業の取締役として当然有すべき倫理感が乏しかったというほかない」と断罪している※16。

本件代表訴訟は、この報告書が公表された後の平成30年に提起された。

(2)海外子会社管理に不備はなかったのか

海外子会社管理のあり方は、重要な課題である。子会社の管理についての親会社取締役の責任が問題となった裁判例としては、ぐるぐる回し取引が問題とされた福岡魚市場事件株主代表訴訟が有名である※17が、本件では子会社管理規程違反があったので、親会社取締役であるYの任務懈怠が認定しやすい事案であった。しかし、上記報告書は、「地理的に距離がある海外グループ会社については、国内に比べてUEが状況を把握することが難しく、かつその海外グループ会社を統括していたのが乙であったため、より一層乙の意に反する情報がUEに届きにくくなっていた」等として、UE社の海外グループ企業におけるガバナンス体制の整備が不十分であったと結論づけている※18。

他方、同報告書は、Yの側近の責任に関しても、現実的にYに抵抗できず、Yをどの程度止めることができたかには疑問の余地もあるとしつつも、自らの社内の地位を失うおそれがあるからといって不正の報告を怠ってよいとはいえず、たとえ不正な行為中にこれを報告することが困難でも、事後可能な限り速やかにYの不正行為を報告すべきであった等と指摘しており、内部通報制度も実質的に機能していなかったことが窺われる。

さて、Y以外の役員に対しても株主代表訴訟が提起されているが※19、本件代表訴訟で問題とされた損害と同じ部分の責任が認められても、他の役員の会社に対する損害賠償責任は、Yとの連帯債務となる(会社法430条)。そして、他の役員とYの責任の分担が問題となるが、Yが領得している関係で、他の役員はYに求償できる関係にあると考えられ、UE社がYから全部の損害金等を回収すれば、他の役員の責任は最終的には消滅する可能性がある※20。株主代表訴訟で原告が勝訴すれば、その弁護士報酬等を会社が負担する必要もありうる(会社法852条)ので、あまり実質的に利益のない勝訴では、株主共同の利益から考えると、どうであろうか。もっとも、Yから損害額全部を回収できない可能性があれば、他の役員等の責任を明らかにしておく意味がまったくないわけではない、とはいえようが。

(3)損害額の認定について

本判決の意義としては、親会社の損害について、三井鉱山事件最高裁判決※21の法理を踏まえて、純資産方式を用いて判断した点に先例としての価値があろう。同判決は、完全子会社による親会社株式の取得を、違法な自己の株式取得と評価して、完全子会社で買入価格82億1500万円と売渡価格46億6340万円の差額に相当する35億1500万円の減少を捉えて、その親会社でも同額に相当する資産が減少したので、親会社がこれと同額の損害を受けたと認定した。

かかる純資産方式に対しては、会社は実際に現時点で解散されるわけではないとか、将来の収益を株式の価値の算定要素に含めないことについて批判がある。確かに、この方式は、通常、時価のつかない非公開会社の株式評価を反映させる手法ではない。

しかし、本件では、完全子会社を一事業部門と同視して評価することが合理的である。TRAが債務超過であっても、その超過の度合いにより、例えば、吸収した場合の合併差損の額に影響を及ぼすので、単純に債務超過の子会社がいくら負債を増やしてもゼロ評価で変わらないという把握の仕方は妥当ではない。各会社の帳簿価額がどうであるかの形式も問題にする必要はなく、もっぱら実質的な価値の減額に着眼して、本件のような場合には純資産方式を用いて損害額を評価することに賛成したい。

(4)子会社の海外での訴訟と株主代表訴訟の関係

取締役の責任追及等の訴えは、株式会社等の本店の所在地を管轄する地方裁判所の管轄に専属する(会社法848条)ため、たとえYの住所が海外にあっても、Yの資産のほとんどが日本にない場合でも、国際裁判管轄の問題にはならない。本件では、Xの提訴請求に対して、監査役らは、香港の裁判所でYに対する損害賠償請求を行っている※22として、Yに対する損害賠償請求を行わない旨を回答したので、Xが代表訴訟を提起できた。

もっとも、香港の裁判所で原告となっているのはTRAであって、UE社ではない。この監査役の回答が、「完全子会社であるTRAを通して実質的にYに対して既に訴えを提起した」という趣旨であっても、会社法847条3項の文言からすると、あくまでもUE社が原告となって提訴しない限り、Xは代表訴訟を起こすことができると解さざるを得ない。

この場合、UE社の債権とTRAの債権が両方とも成立する場合の関係は、連帯債権になるだろう。即ち、債権法改正で明文化された連帯債権に関する定めによれば、「債権の目的がその性質上可分で、法令の規定又は当事者の意思表示によって数人が連帯して債権を有する場合」は、各債権者は、全ての債権者のために全部又は一部の履行を請求することができ、債務者は、全ての債権者のために各債権者に対して履行をすることができる(民法432条)。連帯債務の場合と同じように、連帯債権者の一人に生じた事由の効力に関する一連の定めも新設され、連帯債権者が債務の弁済を受ければ、その債権は消滅し、他の連帯債権者はもう債権を行使できなくなると解される。

そう考えると、香港でTRAが提訴した訴訟と、東京での本件代表訴訟は両立させても差し支えない。しかし、Yが香港と東京の両方で応訴を強いられるだけでなく、責任追及する側にとっても、両訴訟で責任追及をするコストをかける意味が本当にあるのだろうか。回収のために強制執行まで必要とされる場合であれば、どちらの訴訟が効果的かを考えて、適切な場所で権利行使をすることが望ましく、TRAやOHLが香港法人であるため、香港が適切な法廷地で、回収可能性が高い法域かもしれない。

しかも、東京に法定専属管轄がある代表訴訟が認められる場合、TRAによるYに対する香港での訴訟では、国際訴訟競合が問題となり、TRAの権利行使を阻害し、かえってYを利することにならないかとの疑問が生じる。この点は、本件の場合、香港における国際訴訟競合に対する考え方がどうであるかによるので、本件でどうかはわからない。

ただ、同様の問題について日本でどう解されるかについて、近時、国際訴訟競合の対象は、同一の訴訟物の枠に囚われず、もう少し広く捉えて、「事実関係や法律上の争点について共通性や関連性が認められるかどうか」を基準とすべきだと指摘されている※23。そのような考え方を示したわが国の最高裁判例が、奇しくもユニバーサルエンターテインメント事件であった。即ち、UE社が某ネバダ州法人の株式の強制的な償還等に関して既に米国の裁判所で訴訟が係属していたところ、UE社とその取締役ら(Yも含む)が当該ネバダ州法人に対して、同法人がインターネット上のウェブサイトに掲載した記事による名誉毀損等を理由とする損害賠償請求訴訟を日本で提起した事件があった。裁判所は、日本での名誉毀損訴訟は、米国の上記紛争から派生したもので,「事実関係や法律上の争点について、本件訴訟と共通し又は関連する点が多い別件米国訴訟の状況に照らし、本件訴訟の本案の審理において想定される主な争点についての証拠方法は、主に米国に所在するものといえる」という点を重視して,民訴法3条の9にいう「日本の裁判所が審理及び裁判をすることが当事者間の衡平を害し、又は適正かつ迅速な審理の実現を妨げることとなる特別の事情」があるとして、訴えを却下した※24。その米国の訴訟と日本での名誉毀損訴訟は、訴訟物も当事者も異なるが、国際訴訟競合の一場面として訴えが不適法とされたのである。

この考え方によれば、日本で既に訴訟が提起されている場合に、事実関係や法律上の争点について共通性や関連性が認められるTRAからYに対する訴訟は、民事訴訟法3条の9のような条項があると、国際裁判管轄を否定されるリスクが生じる。本件では日本の代表訴訟が先行していること等から、海外での訴訟が、国際訴訟競合における考え方によっては危ういものとなり、結果として海外でのUE社グループによるYに対する責任追及が困難になりはしないかを危惧するのは、杞憂であろうか。

5 まとめ

本件代表訴訟で原告が勝った意義に対しては、懐疑的な見方もある※25。UE社をめぐるYとの争いは、海外でも様々な訴訟が続いているようであり、今後の動向が注目される※26。

経済活動がグローバル化した今日においては、どの法域で、誰に対して、どのような手続きを取るかの選択においても、総合的な判断が求められる。形式的に「権利があるから行使する」というだけでは、全体として不整合や非効率なことになってしまい、決して株主共同の利益にも資さないことにも留意すべきだろう。

本件のように、責任追及する側に連帯債権が認められ、債務者側にも(不真正)連帯債務が認められるようなケースでは、先を見越した手続きの選択が重要となる。ただ、株主代表訴訟を抑制することも難しい。さしあたり、現経営陣においては、複雑な問題をこれ以上拡大しないためにも、一刻も早く、最終的な責任の負担者からの損害金回収を実現する必要がある。

【関係図】

(掲載日 2022年6月6日)

- 青山学院大学 教員情報 (aoyama.ac.jp)

- 弁護士法人 早稲田大学リーガル・クリニック

- 東京地判令和3年11月25日(平30(ワ)7586号)、裁判所ウェブサイト、金判1642号44頁、WestlawJapan文献番号2021WLJPCA11259005。本件評釈に、菱田昌義「ユニバーサルエンターテインメント株主代表訴訟事件」(税務事例54巻6号71頁)がある。

- 裁判所は、本件行為2について、Yが、報酬の増額を要求した後、聞き入れられなかったことから、経理担当者に指示をして、受取人欄空欄の本件小切手を作成させ、TRAの代表者として、それに署名をして振り出したが、本件小切手振出しの当時、TRAの唯一の取締役であったのに、本件規程に基づく事前協議申請の手続を行わず、TRAの米国ドル口座から香港ドル口座に送金するための稟議書及び送金指示書に署名した際に、稟議書の余白に、「美術品の手数料として支払います」と記載し、小切手は香港ドル口座で交換決済が行われて1600万香港ドルが支払われたが、受取人SKYRISE TRADING LIMITEDはTRAの取引先にはなく、その詳細は不明であると判断した。

- 裁判所は、本件行為3については、Yが、メールで、OHL借入れと本件担保権設定を解除するに当たり、可能であれば錯誤として処理をするよう具体的な指示もしていたこと等を認定し、客観的事実に反するYの陳述書等を信用することはできない等としてYの主張を退けた。

- 会社の発表によると、香港では、TRAがYに対して損害賠償請求訴訟を提起している。https://ssl4.eir-parts.net/doc/6425/tdnet/1542394/00.pdf

- 東京地判令和2年2月13日、金判1600号48頁、WestlawJapan文献番号2020WLJPCA02138002、https://ssl4.eir-parts.net/doc/6425/tdnet/1799659/00.pdf。なお、この訴訟で、会社法849条1項、847条1項に基づいて参加することを申し出た株主が原告共同訴訟参加人として参加することが許容されている。

- 東京高判令和2年9月16日、資料版商事法務440号176頁、WestlawJapan文献番号2020WLJPCA09166018、https://ssl4.eir-parts.net/doc/6425/tdnet/1883831/00.pdf。この判例評釈として、加藤新太郎「第三者委員会の費用と取締役の損害賠償責任」NBL1197号84頁。

- 最決令和3年9月14日、WestlawJapan文献番号2021WLJPCA09146008、https://ssl4.eir-parts.net/doc/6425/tdnet/2025139/00.pdf、https://ssl4.eir-parts.net/doc/6425/tdnet/2026662/00.pdf

- 前掲注3。

- 例えば、「TRA貸付けに係る貸付金及び本件小切手に係る1600万香港ドルは、TRAの債権として計上されており、TRAに損害は生じていない」「仮に上記貸付金等がTRAの損害であるとしても、TRAは債務超過であるため、TRA株式の価値に影響しない」から、TRAに損害が生じたとしても、YにTRA株式の評価損としてそれと同額の損害が生じることはない等と主張した。

- 本件規程3条1項には、「子会社業務の統轄は経営企画室が行い、各業務は、代表取締役または所定の権限者の決裁を経て当該関係業務を所管する部署が行う。」、同条2項には、「各所管部署は、子会社業務を遂行するにあたり、経営企画室と密接な連携を保持しなければならない。」と規定されている。また、本件規程5条には、「経営企画室長は、別表に定める事項について、子会社に対し関係書類を提出せしめ、事前協議または報告を求めるとともに、必要に応じて関係各部と協議し、代表取締役に報告を行うものとする。」と規定され、事前協議が必要な事項を定めた本件規程の別表には(9)出資及び貸付融資及び保証として「融資、保証、担保提供、手形割引」等が、(11)その他経営上の重要事項として「経費等の支払」等がそれぞれ規定されていた。

- https://ssl4.eir-parts.net/doc/6425/tdnet/1484768/00.pdf

- https://ssl4.eir-parts.net/doc/6425/tdnet/1511375/00.pdf

- https://ssl4.eir-parts.net/doc/6425/tdnet/1511601/00.pdf

- この特別報告書に対して、Yは名誉毀損訴訟を提起したが、東京地裁はYの請求を棄却し、東京高裁もYの控訴を棄却したとのことである(東京高判令和3年9月15日、https://ssl4.eir-parts.net/doc/6425/tdnet/2025139/00.pdf)。

- その最高裁判決では、役員の賠償責任の民事的な性質が明らかにされた。「取締役の会社に対する賠償責任の基本的性格」 WLJ判例コラム第23号(文献番号2014WLJCC005)。

- 例えば、「UE海外グループ会社におけるガバナンス体制の整備が不十分であったことも、UE海外グループ会社における不正な行為を事前に抑止できず、また、事後的にもなかなか発見できなかった原因となっているものと考えられる。(中略)海外グループ会社の監査がほとんど行われていなかったため、たとえ問題があったとしても、UEにおいて事後的に把握することも難しい状態にあった。(中略)乙は、そのような手続を無視し、また、協議を行うとしても、UEには乙又は乙の指示を受けた部下を通じてしか情報が共有されないため、乙による情報操作が可能な状態であった。(中略)UEとして海外グループ会社のガバナンス体制の整備に問題があったといわざるを得ない」等としている。

- ユニバーサル社株主代表訴訟の舞台裏、原告側への「満額回答」は予想通り?|DOL特別レポート|ダイヤモンド・オンライン https://diamond.jp/articles/-/289101?page=4

- 役員相互間の内部関係においては、任務懈怠の軽重に応じて負担部分が決せられ、他の賠償義務者の負担部分について、その者に求償できると解されている。岩原紳作編『会社法コンメンタール9』420頁[黒沼悦郎担当部分](商事法務2014年)。

- 最判平成5年9月9日・民集47巻7号4814頁、WestlawJapan文献番号1993WLJPCA09090001。

- ここで、Yに対して損害賠償請求をしているとの監査役の回答は、Yに対して各子会社の取締役としての責任追及のみを対象とする趣旨であろう。親会社取締役としての責任をも追及する場合には法定専属管轄に縛られ、海外の裁判所で取締役に会社法423条責任を追及することはできないからである。

- 小林秀之・村上正子『新版 国際民事訴訟法』(弘文堂2020年)187頁。

- YがUE社グループを率いていた当時、Yを含む原告らは、被告会社(米国ネバダ州法人)の役員らがコンプライアンス委員会にY及びその関係者の違法行為の調査を依頼したこと、調査依頼行為に基づく調査結果の報告を受けて、被告ら11名が、被告会社の取締役会で、原告Y及びその関係者について、米国海外腐敗行為防止法違反を繰り返した疑いのある「不適格者」と認定し、UE社の子会社が保有する被告会社株式を、約束手形と引換えに強制償還することを決定したこと等によって、Y及びUE社の名誉・信用を毀損し、その結果、損害が発生した等として、被告らに対し、民法709条、719条、会社法350条に基づき、損害賠償等の支払を求めたが、一審の却下判決が、高裁・最高裁でも支持された。最判平成28年3月10日、判タ1424号110頁、判時2297号40頁、WestlawJapan文献番号2016WLJPCA03109002。なお、米国の訴訟に関しては、https://ssl4.eir-parts.net/doc/6425/tdnet/1535144/00.pdf。また、この件に関連する代表訴訟について、https://ssl4.eir-parts.net/doc/6425/tdnet/1480148/00.pdf。

- 株主代表訴訟で○○氏に賠償命令下る(ただし実効性はナゾ) – ユニバーサルエンターテインメントの経営騒動に潜む闇 https://www.nobodycancool.com/derivativesuit-a01/〔○○は筆者により匿名処理〕

- 近時の動向については、UE社のIRニュース、https://ssl4.eir-parts.net/doc/6425/ir_material/183353/00.pdf参照。